Dobânda la depozitele bancare ale populaţiei a continuat să scadă şi anul acesta. Foarte curând, este posibil să asistăm şi la dobânzi negative. Situaţia este mai mult decât îngrijorătoare. Rata scăzută a dobânzilor bancare din România se înscrie în trendul dictat de Banca Centrală Europeană, care vrea să încurajeze investiţiile şi nu economisirea.

Rata dobânzii la depozitele bancare ale românilor a ajuns undeva în jurul a 1%/an, din care urmează să se reţină impozitul pe dobândă şi alte comisioane. Mai mult, aproximativ 18 miliarde de lei sunt peste limita de garantare afişată de bănci. Ce facem în acest caz? Se justifică să mai plasăm economiile în depozite bancare, fără să câştigăm nimic şi chiar în condiţii de negarantare? Ce ar trebui să facă românii cu economiile lor?

Sunt întrebări la care ne-am propus să încercăm să răspundem împreună cu Mihaela Radu, preşedintele Casei de Ajutor Reciproc Euro Credit.

Reporter: Cum vedeţi evoluţia din ultimii ani a ratei dobânzii la economiile din bănci ale populaţiei? Şi prin prisma băncii, dar şi din postura de client cu economii?

Mihaela Radu: Asistăm la o scădere a ratei dobânzilor bancare şi în acest an, atât la depozitele în lei, cât şi la cele în valută. Dacă anii trecuţi dobânda a avut de unde să scadă, este interesant de văzut ce se va întâmpla sub pragul actual. Sunt bănci care afişează deja o dobândă sub 1%/an. Excesul de lichiditate din piaţă și reducerea dobânzii de politică monetară a Băncii Naţionale sunt cauze care au susţinut scăderea continuă a dobânzilor în ultimii patru-cinci ani.

Rep.: Merită să mai ţinem banii la banca?

M.R.: Pentru un câştig aproape de zero, ne gândim la un depozit bancar. Sunt bănci europene care practică dobânzi negative. Şi sunt deponenţi care îşi mai duc economiile la bancă şi în acest caz. Dar, cred că românii sunt prea săraci ca să mai piardă din banii economisiţi. În condiţiile actuale, trebuie să conştientizăm că, la multe bănci, un depozit bancar poate să ne aducă o pierdere şi nu un câştig.

Rep.: Este posibil să asistăm la dobânzi bancare negative şi în România?

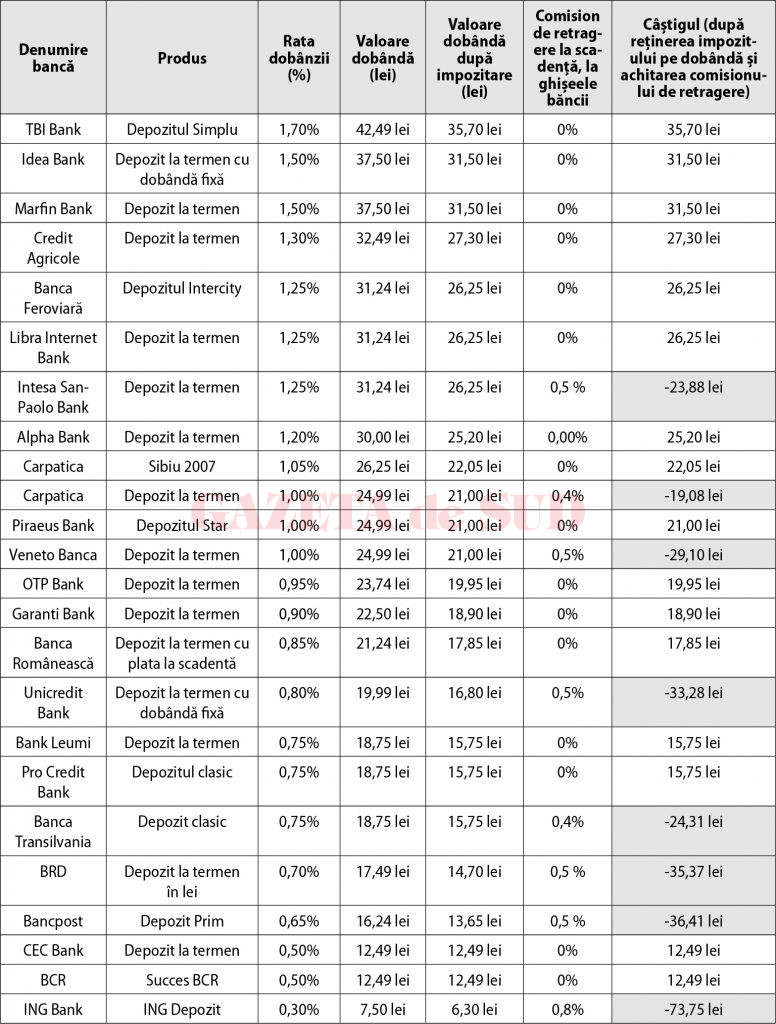

M.R.: Eu cred că asistăm deja la un câştig negativ, chiar dacă rata dobânzii la depozite a rămas cu puţin peste 0%. Deşi Banca Naţională a României a atras atenţia băncilor, în multe rânduri, ca un client să nu primească mai puţini bani decât a depus, în practică nu se întâmplă aşa. Pentru a avea o imagine clară a câştigului la depozitele populaţiei, am făcut o analiză a ratei dobânzii la majoritatea băncilor din sistemul bancar. Am avut în vedere atât impozitul pe dobândă, cât şi comisionul de ridicare numerar, elemente importante, care diminuează câştigul la economii. Menţionăm că nu au fost luate în calcul celelalte comisioane aferente unui cont curent sau constituirii unui cont de depozit, pentru a simplifica calculul şi a fi pe înţelesul tuturor. Astfel, pentru un depozit bancar de 10.000 de lei, constituit pe termen de trei luni, situaţia se prezintă conform tabelului 1.

Se poate observa că sunt opt bănci de la care ridicăm mai puţini bani decât am depus în cazul unui depozit pe trei luni, iar la celelalte câştigul este foarte mic. Şi acest lucru se întâmplă la scadenţă. Dacă ridicăm banii înainte de scadenţă, avem de-a face cu o pierdere în toate cazurile.

Rep.: Ce ar trebui să facă clienţii în aceste condiţii? Cei care economisesc fie pentru perioada de pensionare, fie pentru a asigura un viitor copiilor? Sau pentru situaţii neprevăzute?

M.R.: În primul rând, este bine să avem o imagine clară a ceea ce înseamnă un depozit bancar la termen, în prezent. Din analiza făcută, se poate vedea că ne putem aştepta la câştiguri negative, fie că ridicăm sumele depuse la scadenţă sau înainte de scadenţă. Poate de multe ori suntem tentaţi să urmărim cea mai mare dobândă din piaţă sau nu primim toate aceste detalii în momentul în care facem un depozit.

În al doilea rând, ar trebui să ne gândim serios şi la alte forme de economisire, care să ne aducă un câştig mai mare şi sigur. Sau să ne orientăm mai mult către investiţii.

Rep.: Care sunt acele alte forme de economisire la care ar trebui să se gândească românii? Şi la ce ar trebui să fie atenţi când plasează banii? Există şi riscuri?

M.R.: Fie că este vorba de un fond mutual de investiţii sau de bursă, unde întâlnim un câştig cu mult peste cel din bănci, mai întâi trebuie să ajungem să înţelegem cum funcţionează. Trebuie să avem în vedere că putem câştiga mai mult, dar pe termen lung. Dacă în ţările dezvoltate pieţele de capital şi tranzacţiile bursiere sunt ceva obişnuit, în economia României astfel de plasamente se menţin în procent scăzut. Cauza este, cu siguranţă, lipsa de educaţie financiară, dar şi profilul cetăţeanului român care îşi doreşte un risc scăzut, stabilitate, siguranţă şi o lichiditate cât mai mare.

Rep.: Ce ne puteţi spune de Casele de Ajutor Reciproc? Sunt o alternativă la depozitele bancare? Asistăm la o extindere a activităţii acestor instituţii.

M.R.: Dacă ne gândim că funcţionează de peste 160 ani în România ca instituţii financiare, CAR-urile sunt deja o tradiţie în ţară noastră. Sunt instituţii care au evoluat în timp, sunt deschise acum către toţi salariaţii şi pensionarii, dar principiul de funcţionare a rămas acelaşi – întrajutorarea membrilor. Este, cu siguranţă, o alternativă de economisire simplă. Poate fi economisită orice sumă de bani, sub formă de fond social, care poate fi retrasă oricând. Se acordă o bonificaţie pentru banii economisiţi, iar dobânda este scutită de orice taxe şi impozite, conform Legii 122/1996, art. 8.

Rep.: Ne puteţi spune ce dobânzi practică un CAR? Casa de Ajutor Reciproc Euro Credit ce dobândă acordă la depozite, în prezent?

M.R.: La CAR Euro Credit avem o dobândă de 6%/an la economii pentru anul 2016, fără a exista comisioane. Este dobânda reală, din care nu se mai reţine nimic.

Pentru a avea o imagine a ratei dobânzii la economii în cadrul unui CAR, putem enumera câteva astfel de instituţii din ţară. Pentru suma de 10.000 de lei, economisită pe o durata de 12 luni la CAR, au fost obţinute câştiguri după cum se poate observa în tabelul 2.

Rep.: În concluzie, care ar fi variantele de economisire pe care să le luăm în calcul în prezent, ţinând cont de nivelul câştigului şi în condiţii de siguranţă şi risc redus?

M.R.: Putem face un clasament orientativ, util pentru cei care economisesc. Pentru un câştig mai mare, trebuie să ne orientăm spre un fond de investiţii sau către Bursă, dar pe termen lung. Pentru un câştig mediu, putem lua în calcul o casă de ajutor reciproc, atât pe termen scurt, cât şi pe termen lung. Pentru un câştig aproape de zero ne gândim la un depozit bancar.

Casa de Ajutor Reciproc Euro Credit – economisire şi finanţare socială

strada Theodor Aman, nr. 5, bl. 73, sc. 2, parter, Craiova, Dolj

(zona English Parc)

Telefon 0351.807.808

www.euro-credit-ifn.ro